问:投资者对基金及其分类已经有了一些基础知识,但是该如何着手投资基金呢?

答:由于基金本身并不是一种资产,而是一种特殊的投资组合工具,其长期回报和风险首先取决于资产配置,然后才受基金经理选择具体证券和进出市场时机的能力的影响。正是因为基金是一种长期投资产品,所以投资者必须相应制定一项长期有效的战略来进行基金投资。具体而言,基金投资的成功与否,取决于投资者在理财规划、投资组合建立和组合监视等三个阶段能否遵循科学的投资程序并长期坚持下来。

问:投资者应该如何制订针对基金投资的理财规划?

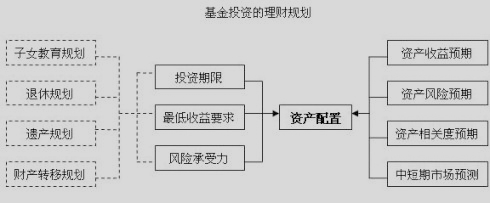

答:投资者最容易犯的错误就是未经规划就仓促地购买基金。所谓针对基金的理财规划,就是在购买基金以前对自身的实际情况和拟购买基金的充分认识过程,其目的在于确保所购买的基金符合自己的投资目标和风险承受能力。一般地讲,理财规划阶段涉及到以下重要环节:

(1)确定投资的收益与风险目标。投资者在理财规划时,首先要考虑自己的资产、负债和收入等当前财务状况,其次要合理假设子女教育经费、退休生活费等未来的财务需求,最后再计算出在目前财务实力的基础上满足未来需求所要求的回报率,以及为实现该投资回报率所能够承受的最大风险。所以,投资的收益目标是满足未来财务需求的最低回报要求,不是投资者主观愿望上的最大回报率;投资的风险目标是指投资者所能接受的子女教育水平和退休生活水准的最大下降限度。

(2)建立对资本资产收益和风险的长期预期。不同类型资产的长期收益和风险并不完全相同;即使是相同的资产,在不同的经济制度下它们所能够取得的长期收益和风险通常也不尽相同。投资者在投资前必须对股票、债券和现金等资产的长期历史回报和风险有一个清醒的认识,从而对其未来的回报和风险有较为现实和理性的预期。

(3)确定资产配置比例。所谓资产配置是指投资者如何确定股票、债券和现金等不同资产占总投资资金比例。资产配置既取决于投资者的收益和风险目标,又取决于投资者对资本资产长期收益和风险的预期,还取决于投资者对资本资产市场的中、短期走势的预测。

问:投资者应该如何选择基金来建立投资组合?

答:投资者在决定了资产配置的比例和调整方法以后,其下一阶段的工作重点就是要找出能够复制或者战胜这些资产的回报的基金,即选择不同的证券投资基金来建立投资组合。以下是投资者在这一阶段需要特别注意的重要环节:

(1)选择跟踪资产市场的基准指标。投资者选择基金实际上就是选择了一种间接投资资本资产市场的方式,其成败关键取决于基金经理是否能够取得不低于资产的长期预期收益和不高于资产的长期风险的的经营业绩。考核基金经理绩效最为有效的办法之一就是将他们取得的投资业绩和风险同反映资本资产整体市场表现的市场指数或者反映同类基金经理表现的基金指数进行对比。这里的市场指数或者基金指数就是所谓的基金业绩基准。基准指标必须适用和可比,否则投资者无法正确评价基金经理的业绩,从而无法筛选出适合自己投资目标的基金。例如,目前国内不少的混合型甚至股票型基金的招募说明书里将银行存款利息收益率定义为业绩比较基准,这显然是不合适的。

(2)选择基金的组织形式。由于市场的某些制度性缺陷,即使是投资相同类型资产的不同组织形式的基金,可能给投资者带来截然不同的收益和风险。例如,封闭式基金在我国就曾经历了近似疯狂的溢价和不可理喻的折价阶段。历史数据证明,在高溢价阶段购买封闭式基金的投资者的收益率远远逊色于在深度折价阶段购买基金的投资者。因此,目前市场上封闭式基金所存在的折价对于投资者而言既是在市场可能掉头向下时的保护垫,又是在市场向上时的额外奖励,其投资价值不可低估。

(3)比较基金的费用比率。在投资资产和组织形式都相同的前提下,费用比率将是决定基金的长期回报率是否能够战胜同行最为重要的因素。尤其是那些选择定期定额投资策略的投资者更应该将注意力放在低成本的指数基金上。

(4)比较基金成立的时间和历史绩效的连贯性。在海外,由于无历史业绩记录,新成立的基金通常无人问津。为了培育新基金的历史业绩,基金管理公司和基金经理不得不将自己的资金用来购买基金的“种子”单位。这同我国目前新基金发行申购“中签”现象形成鲜明的对比。投资者应该将精力集中在对至少有两年以上存续期的基金的筛选上,切忌随波逐流追捧新基金。

(5)比较基金经理的教育背景、从业经历和历史绩效。我国的资本市场目前还不是十分成熟,因此基金的中短期业绩严重依赖于基金经理选择证券和时机的个人能力。投资者尤其应该注重基金经理的投资管理风格的稳定性和过往业绩的连续性。

(6)比较基金管理公司和基金的在管资产规模。由于不存在生存压力,在管资产达到一定规模的基金管理公司或者基金经理的违规动机较小,其战略目光通常也较长远,因此相对而言更加有利于保护基金份额持有人的权益。当然,如果单只基金的资产规模过大(被动型指数基金除外),其投资经理调整投资组合的灵活性就较差,其投资管理特长的发挥就会受到限制。

问:投资者应该如何监视和调整自己的基金投资组合?

答:建立完基金投资组合并不意味着万事大吉,投资者就可以高枕无忧了。实际上,投资者还必须密切监视自身、市场以及基金的各种情况变化,并在必要的时候对基金组合进行调整。这些可能会导致投资者调整基金投资组合的情形包括:

(1)投资者自身情况的变化。

- a.投资者目前财务状况的实质性变化。

- b.投资者风险偏好和风险承受能力的变化。

- c.投资者投资目标的变化。

- d.投资者对投资期限假定的变化。

(2)市场情况的变化。

- a.市场的制度性变革。

- b.资本资产的长期回报、风险的市场预期和相互间相关程度变化。

- c.投资者对市场中短期走势的预测。

(3)基金管理公司或者基金情况的变化。

- a.基金管理公司的股东结构、治理、行政或者司法处罚等方面的重大变化。

- b.基金的投资目标、策略、范围等政策性变化。

- c.基金运作方式的变动。

- d.基金经理的更换或者职务、职权的变动。

- e.基金在管资产规模的变动。